不動産を売却したい方へ

土地活用に関してのお役立ち情報など、土地を所有するあらゆる悩みやご相談にお応えいたします。

不動産の売買金額はお客様が決めるものです。

不動産売買に大切なのは価格だけではありません。

お客様がどうしたいか、丸善はそんなお客様のご要望をじっくり納得のいける条件で販売できるお手伝いを致します。

土地活用について

土地を持っているだけで相続税がかかる?

土地を持っているだけで相続税がかかると聞いたことはないですか?土地は、相続財産の中でも占める割合は大きく、その分相続税が大きくなります。ここでは土地活用や資産活用しつつ相続税の節税にもつながる情報をご紹介します。

※2023年2月時点の税法その他の法令に基づき記載しています。

相続税の節税 1

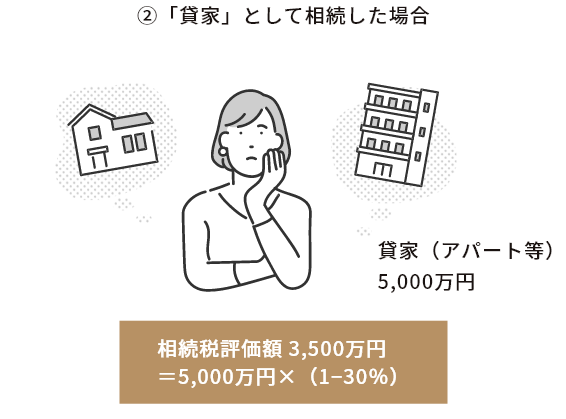

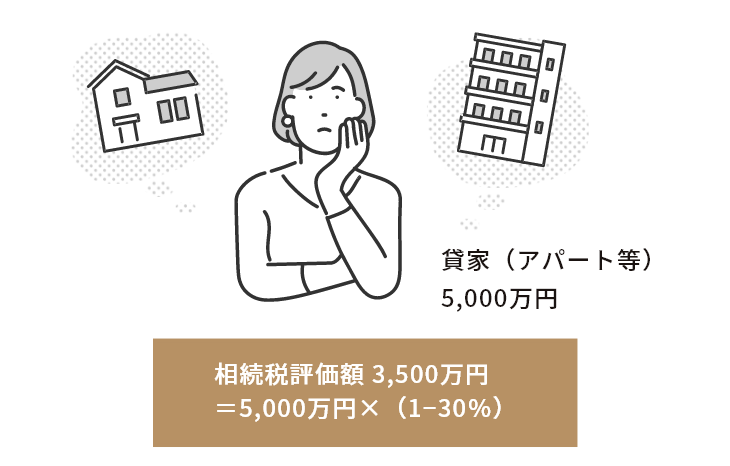

現金を相続するよりも、アパート等の賃家として相続するほうが相続税の評価額が30%ダウンします。

現金そのものを保有している場合には税金計算のもとになる相続税評価額を下げることは出来ません。しかし、現金で不動産を購入すると、不動産の相続税評価額は、現金で持っているときよりも約30%価値が下がります。

建物(貸家)の相続税評価額 = 建物の評価額 × (1-30%)

例えば、現金5,000万円で購入した貸家の相続税評価額はいくらになるか?

※5,000万円の貸家は100%賃貸物件としてのみ使用の場合

①現金をそのまま保有していたら相続税評価額は5,000万円

②現金5,000万円で貸家を購入した場合には、

相続税評価額はなんと5,000万円 × (1−30%) = 3,500万円 となります。

相続税の節税 2

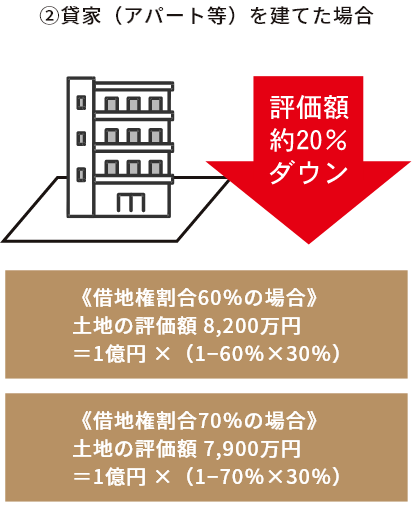

貸家(アパート)の敷地は、貸家建付地となり、評価額が約20%下がります。

評価減の理由は、

貸家が建てられている土地の評価額

= 更地の評価額 × (1-借地権割合 × 借地権割合)

※借地権割合は60~70%(地域によって異なる)。借家権割合は、全国一律30%となっています。

例えば、土地の評価額1億円、

●賃家を建てない場合、評価額1億円のまま

●この土地に貸家を建てた場合

《借地権割合60%の場合》

1億円 ×(1-60%×30%)=8,200万円 ★土地の評価額が18%ダウン

《借地権割合70%の場合》

1億円 ×(1-70%×30%)=7,900万円 ★土地の評価額が21%ダウン

貸家を建てるだけで、約20%も土地の評価額を下げることが出来るということです。

売却

収益性も期待できない土地の場合や将来利用する予定もない場合は、土地を売却することを検討されることも良いかもしれません。相続税の納税資金の準備として、また遺産分割がしやすくなります。

しかし、売却をすると、財産が現金化され土地のまま相続するよりも高額になることも。

土地の場合には貸家や貸家建付地、小規模宅地等の特例等の土地の評価額を下げる方法がありますが、現金はそのまま相続税課税価格になり、現金の方が相続税が高額になることもあるので注意が必要です。

| メリット |

現金化でき、納税資金が準備できる 現金化で遺産分割もしやすくなる 維持・管理が不要になる |

|---|---|

| デメリット |

現金の方が相続税評価額が高額になることも 売却時に譲渡所得税がかかる 所有権がなくなるので収益が上がらなくなる |